Por si no lo sabías, una de las mejores maneras de pagar menos impuestos en Estados Unidos es aprovechando las deducciones en los impuestos. Por eso, te mostramos las deducciones que puedes tomar en el 2025 y así podrás tener más dinero en tu bolsillo y menos en los del “Tío Sam”.

¿Qué es una deducción en los impuestos?

Una deducción de impuestos te permite pagar menos taxes al reducir tus ingresos sujetos a impuestos. Planear tus deducciones desde ahora puede ahorrarte mucho dinero en los de este y el próximo año.

50 deducciones en los impuestos que puedes aprovechar este año

Al hacer los taxes en el 2025, ten en cuenta que puedes aprovechar estas deducciones para pagar menos impuestos.

Recuerda que también puedes usar un programa para hacer los taxes como TurboTax o H&R Block, para buscar automáticamente todas las deducciones para las que calificas.

Nota: Si estás casado, tal vez te convenga hacer los taxes por separado para aprovechar estas deducciones en los impuestos y pagar menos taxes.

1. Gastos Médicos y Dentales

Puedes deducir los gastos médicos y dentales para que tú, tu cónyuge y tus dependientes tuvieron en el 2024, si estos fueron más del 10% de tu ingreso bruto ajustado.

Si tú o tu cónyuge tienen 65 años de edad o más, puedes deducir los gastos médicos totales que excedan el 7,5% de tu ingreso bruto ajustado.

2. Deducción de intereses de la hipoteca

¿Eres dueño de casa o tienes una vivienda propia? Puedes aprovechar esta deducción en los impuestos y deducir el interés que pagaste por tu mortgage o hipoteca.

Puedes deducir el interés que pagaste en préstamos de $1 millón de dólares o menos. Sin embargo, si estás casado y presentas la declaración de impuestos por separado, puedes deducir el interés sólo en préstamos de hasta $500,000.

3. Deducción estándar

Incluso si nos tiene deducciones detalladas que presentar o no calificas para otras deducciones de impuestos, todavía calificarás para una deducción estándar. Esta se ha incrementado a $12,700 para parejas casadas que hacen los taxes juntos en los ingresos ganados en 2024.

Para los solteros y las parejas casadas que presentan la declaración por separado (married filing separately), la deducción es de $6,350. Si declaras tus impuestos como cabeza de familia (head of household), puedes deducir 9.350 dólares.

4. Seguro de salud (si eres autoempleado)

El seguro médico o seguro de salud está entre las deducciones de impuestos que más te ahorran dinero en el 2025. Puedes deducir tus gastos si tienes tu propio negocio o eres un trabajador autónomo (self employed).

Si trabajaste por cuenta propia en 2024, podrás deducir las primas que pagaste por seguro médico y dental, así como por seguro calificado de cuidado a largo plazo.

5. Deducciones por trabajar desde casa

Puedes deducir ciertos gastos al ganar dinero desde casa o usar tu casa como tu lugar de trabajo. Para calificar para esta deducción de impuestos, debes usar parte de tu casa para una de las siguientes opciones:

- Debe ser tu ubicación principal para comercio o negocio propio

- Ser un lugar principal de reunión con clientes (incluye las reuniones de eventos en compañías multinivel)

- Usas tu casa como almacén para inventario o muestras de productos para tu negocio

6. Deducción por uso de un vehículo de trabajo

Esta es una de las deducciones en los impuestos que más te puede ahorrar dinero en impuestos. Te sorprenderá la cantidad de gastos en millaje, mantenimiento y gasolina que genera tu auto.

Si durante el 2024 has usado tu auto tu trabajo o negocio propio, es posible que pueda deducir estos gastos. Puedes usar una tarifa de millaje estándar o el método de gasto real, que se basa en lo que realmente te cuesta operar el auto para uso comercial.

7. Gastos de viajes de negocios

Es posible deducir ciertos gastos por viajes de negocios. Puedes deducir los costos de transporte (como pasajes de avión), cargos por equipaje, comidas, alojamiento, lavandería y llamadas de negocios.

Cualquier gasto que se considere extravagante no califica para la deducción de los gastos de viaje de negocios.

8. Gastos de educación

Bajo el Crédito Tributario de Oportunidades Americanas, puedes deducir hasta $2,500 por cada estudiante por cuatro años de educación post-secundaria. Este crédito beneficia a millones de familias en Estados Unidos y les ayuda a pagar menos en la educación universitaria.

9. Uniformes de trabajo

Si tu lugar de trabajo o empleador requiere que uses uniformes de trabajo, podrás reclamar su costo como una deducción. Entre los artículos que también podrás deducir están: disfraces de teatro, uniformes militares, ropa protectora y uniformes de enfermera.

10. Venta de una casa

Si vendiste tu casa en 2024, podrás deducir hasta $250,000 del incremento en valor en tu declaración de impuestos del 2025. Si estás casado y presentas una declaración conjunta, podrás excluir hasta $500,000.

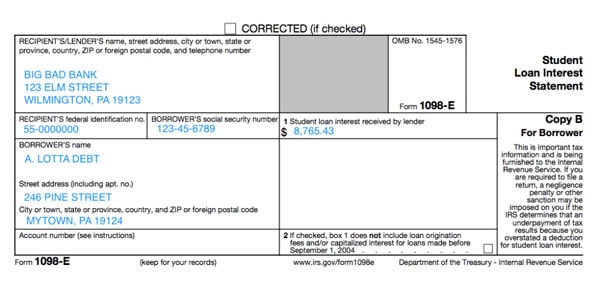

11. Deducción de intereses en un préstamo estudiantil

Puedes deducir parte o la totalidad de los intereses de un préstamo estudiantil calificado que hayas pagado durante el 2024. Podrás deducir la cantidad de intereses de tu student loan, hasta $2500 dólares.

Necesitarás el formulario Student Loan Interest Statetement (formulario 1098-E) para probar la cantidad de interés que has pagado. Puedes

No podrás reclamar esta deducción si estás casado y presentas la declaración de taxes por separado o si tú o tu cónyuge son dependientes en la declaración de impuestos de otra persona.

12. Donaciones en efectivo

Puedes deducir donaciones en efectivo a organizaciones benéficas o sin fines de lucro aprobadas por el IRS. Es posible deducir hasta el 50% de tu ingreso bruto ajustado.

Para reclamar esta deducción en los taxes, debes tener registros escritos de cualquier donación hecha en efectivo. Una copia de un registro o estado de cuenta bancario de la organización también funcionará.

13. Donaciones de ropa usada y otros productos

Si haces una donación detallada, podrás reclamar el valor justo de mercado (el precio por el podrías haber vendido los artículos) de la ropa y otros artículos domésticos que donaste. Incluso puedes donar un auto y deducirlo en tus taxes.

En vez de tirar a la basura tu ropa usada o electrónicos que ya no usas, puedes donarlos a una tienda como Goodwill o Big Brother Big Sisters.

14. Deducción de impuestos para personas mayores

Si tú y tu cónyuge tenían 65 años de edad o más al final del 2024, serán elegible para una deducción estándar más alta. Asegúrate de comentarle esto a tu preparador de impuestos, ya que es una de las deducciones en los impuestos que menos se aprovechan.

15. Pagos por la preparación de impuestos

Esta es una de las deducciones en los impuestos para las que todos calificamos.

Si pagaste por hacer los impuestos del 2025, puedes deducir estos gastos en tu lista de gastos misceláneos en tu declaración de impuestos.

Los gastos deducibles incluyen la preparación de la declaración de impuestos y los cargos de presentación electrónica. Para calificar, sin embargo, los honorarios de preparación deben exceder el 2 por ciento de tu ingreso bruto ajustado.

16. Crédito por Impuesto de Trabajo

¿Ganas poco dinero y quieres pagar menos impuestos? El crédito de impuesto sobre la renta devengado es un crédito tributario comúnmente pasado por alto. Este crédito está disponible solo para individuos de ingresos bajos o ingresos moderados.

Aunque no se considera una deducción, el crédito Earned Income Tax Credit o EITC te ayudará a pagar menos impuestos y hasta a recibir más dinero del IRS. En 2024, las personas que hayan ganado entre $510 y $6,318 serán elegibles para recibir este crédito.

17. Gastos de búsqueda de trabajo

Si has estado buscando un trabajo durante el 2024 y esto te ha producido gastos, asegúrate de reclamar estos gastos como deducciones en los impuestos.

Al hacerlo, podrás deducir los gastos incurridos durante la búsqueda de empleo, pero estos solo son deducibles si has buscado empleo en la misma línea o industria de tu trabajo o más reciente.

Los gastos relacionados con la búsqueda de trabajo que puedes aprovechar como deducciones en los impuestos son:

- Gastos de transporte (incluye una deducción de 54 centavos por milla)

- Estacionamiento, peajes y tarifas de taxi (incluye Uber)

- Gastos de preparar, imprimir y envío de tu currículo o resume

- Honorarios relacionados con la búsqueda de empleo

- Honorarios de las agencias de empleo (incluye sitios de Internet como Monster.com, Upwork, etc.)

18. Gastos de profesor / maestro

Los profesores de Kínder al grado 12 pueden deducir hasta $250 de gastos no reembolsados por libros, materiales y equipo de computación.

Para calificar, deben haber trabajado 900 horas en un año escolar.

Las deducciones pueden ascender hasta $500 para parejas casadas que presentan la declaración conjunta si ambas partes son educadores y tuvieron esto gastos.

19. Convierte tu hobby o pasatiempo en una deducción de impuestos

Si te preguntas, «¿Qué puedo deducir en mis impuestos?» y tienes un pasatiempo, presta atención: es posible deducir algunos gastos de tu pasatiempo favorito.

A diferencia de un negocio, el IRS considera un hobby como una tarea que haces sin esperar obtener beneficios económicos.

El IRS comúnmente considera hobbies a las actividades como arte, fotografía, manualidades, escritura, coleccionar antigüedades o estampillas, entrenar y mostrar perros o caballos, y cosas por el estilo.

20. Contribuciones a una cuenta de jubilación IRA

Esta es una de las deducciones en los impuestos más inteligentes, pues estás pagando menos impuestos y estás invirtiendo en tu jubilación.

Aunque las reglas del IRS no permiten deducciones por contribuciones a una cuenta Roth IRA, podrías reclamar las contribuciones en una cuenta IRA tradicional, siempre y cuando tú o tu cónyuge no tengan otra cuenta de jubilación con la empresa de trabajo.

Pueden deducir hasta el monto total de las contribuciones permitidas, que es de $5,500 o $6,500 si tienen 50 años o más.

21. Contribuciones a tu 401k

Los planes 401k proporcionan un estatus fiscal especial para los ahorros de jubilación y beneficios impositivos inmediatos. Cuando contribuyes a tu cuenta 401k, reduces la cantidad de tu ingreso sujeto a impuestos, por lo que hay un menor impacto en su sueldo neto.

Te sorprenderá cuánto puedes reducir tus impuestos al maximizar tus contribuciones a una cuenta de jubilación. No es raro reducir la cantidad de impuestos que debes pagar hasta por la mitad al contribuir a las cuentas de retiro.

22. Impuesto de ventas local y estatal

Puedes deducir los impuestos estatales y locales (en inglés, state income tax y local income tax) o los impuestos de ventas (sales tax) que pagaste durante el 2024, pero no ambos.

Si vives en un estado que no cobra impuesto estatal (como Alaska, Florida, Nevada, South Dakota, Texas, Washington y Wyoming), considera deducir el impuesto estatal sobre las ventas y los impuestos locales que pagaste.

23. Deducción por renovación de vivienda

Típicamente, los costos de renovación de la casa no son deducibles en su declaración de impuestos.

Pero existen maneras de convertir estos gastos en deducciones: si haces mejoras a tu casa con fines médicos (como agregar rampas para sillas de ruedas o sillas de ascenso en las escaleras), puedes deducir esas renovaciones como gastos médicos.

Sin embargo, si las renovaciones se hacen para aumentar el valor de su casa, no puede reclamarlas como gastos médicos.

24. Impuestos Estatales, Locales y del exterior

En algunos casos, es mejor reclamar ciertos impuestos como deducciones detalladas. Algunos impuestos que puedes reclamar como deducciones en los taxes son:

- Impuestos locales y estatales sobre tu propiedad (en inglés, property taxes)

- Impuestos de bienes raíces extranjeros, locales y estatales (real estate taxes)

- Impuestos sobre la renta extranjeros, locales y estatales

25. Impuestos pagados anteriormente

Si has tenido otros gastos de impuestos o deudas de impuestos adicionales, estos impuestos también son deducibles. Esto aplica a otras deudas que hayas tenido con el IRS, incluyendo tus pagos de impuestos atrasados.

26. Pago por servicio de jurado (jury duty)

¿Eres ciudadano de Estados Unidos y tuviste jury duty en el 2025? Si tuviste que pagarle a tu empleador el sueldo del jurado porque te pagaron tu salario mientras estuviste en el jurado, podrás aprovechar esta deducción en los impuestos y reducir la cantidad de impuestos que pagarás.

27. Penalización por retiro anticipado de tu cuenta de ahorro o jubilación

Si tuviste que retirar tu dinero antes de tiempo de una cuenta de ahorro, como:

- Certificado de depósito

- Cuenta de jubilación individual (401(k), Roth IRA, IRA)

- Cuenta de inversión similar

La multa que pagaste podría calificar como una deducción de impuestos, incluso si no tomas una deducción detallada. Dependiendo de cuánto dinero retiraste, esta es una de las deducciones de impuestos que te pueden ahorrar más dinero.

28. Donaciones / Trabajo de voluntario

Puedes deducir ciertos gastos por obras de caridad, (como el costo de gasolina y aceite si usa su auto para hacer servicio voluntario).

Si no deseas calcular el valor por milla, puedes deducir una tarifa estándar de 14 centavos por milla. También puedes deducir el costo de comprar y mantener los uniformes o la ropa que usas en un lugar donde se ofrece y gastos relacionados (como los gastos por estacionar en un garaje), si es necesario.

29. Deducción de deudas incobrables

¿Prestaste dinero y nunca te lo pagaron? Si consideras que la deuda es incobrable, puedes reclamar este préstamo entre tus deducciones de impuestos.

Para deducir una deuda incobrable, debes haber incluido previamente la cantidad en tus ingresos. También debes demostrar que intentaste cobrar la deuda y que no hay posibilidad de que puedas recuperarla.

30. Gastos de mudanza por trabajo o servicio militar

Si te has mudado por razones de trabajo en el 2024, puedes convertir estos gastos en deducciones de impuestos. No todas las mudanzas califican, existen ciertas pruebas de distancia y tiempo después de mudarte para un nuevo trabajo establecidas por el IRS:

- La distancia entre tu nuevo trabajo y tu hogar anterior debe estar por lo menos 50 millas más lejos que la distancia entre tu trabajo y tu nuevo hogar.

- Debe trabajar tiempo completo por un mínimo de 39 semanas durante el período inicial de 12 meses para poder reclamar esta deducción.

También, si la razón de la mudanza es por servicio militar, puedes deducir estos gastos de tus impuestos sin restricciones en cuanto a distancia o tiempo.

31. Cargos por equipaje de avión

Cada vez más son las aerolíneas que cobran cargos por equipaje o por llevar maletas al viajar. Esta es una de las mejores deducciones de impuestos si trabajas por cuenta propia o viajas por trabajo. Puedes deducir el costo del equipaje (en inglés, baggage fees). Te sorprenderá de lo rápido que suman – y cuánto terminan costando.

32. Deducir los puntos de tu hipoteca

Si tomas una deducción detallada, puedes deducir los puntos – o intereses pagados por adelantado – que pagaste al comprar o construir tu casa principal. Típicamente, puedes deducir todo el interés que has pagado en tu hipoteca, así como todos los puntos al momento de la compra / venta.

33. Comisiones de inversión

Puedes deducir cualquier honorario o comisión que hayas haya pagado a un corredor, bróker, banco o agente similar para invertir en la bolsa de valores.

Los intereses de bonos sujetos a impuestos o dividendos sobre acciones también son deducibles. Ten en cuenta que las ganancias por acciones y bonos no son deducibles.

34. Gastos de cuentas de inversión

Las comisiones o gastos administrativos (conocidos como maintenance fees) que has pagado por invertir también califican como deducciones en los impuestos. Algunos gastos que puedes deducir:

- Honorarios por asesoría de inversión

- Comisiones por comprar o vender acciones

- Software y servicios en línea que utilizó para gestionar las inversiones

- Tarifas de alquiler de caja fuerte o depósitos seguros en un banco

- Costos de transporte a la oficina de un asesor financiero o de inversiones

- Costos de abogados con fines de inversión

35. Pérdidas en tu cuenta IRA o Roth RA

¿Has sufrido pérdidas en tu cuenta de jubilación IRA? Puedes reclamar pérdidas en IRAs tradicionales y Roth IRA como una deducción detallada miscelánea, pero sólo en casos aislados.

Para las cuentas Roth IRA, todas las cuentas deben ser cerradas, incluyendo aquellas que obtuvieron una ganancia. Deberás demostrar una pérdida de impuesto base para calificar.

36. Reembolso de ingresos

Esta es una de las deducciones en los impuestos que puede ahorrarte mucho dinero si tienes un negocio propio.

Si tuviste que devolver los ingresos que habías incluido como parte de tus ingresos de un año anterior, es posible que puedas deducir la cantidad reembolsada. En la mayoría de los casos, puedes reclamar esta deducción si tu reembolso califica como un gasto o pérdida de tu negocio o comercio.

37. Honorarios legales o gastos de abogado

Al declarar una deducción detallada, podrás deducir ciertos honorarios legales relacionados con tu trabajo, el cobro de la pensión alimenticia o cualquier honorario que pagaste para el asesoramiento fiscal.

Para ser deducibles, los honorarios deben sumar el 2% de tu ingreso bruto anual.

38. Pérdidas por apuestas y juegos de azar

¿Visitas casinos frecuentemente? Las ganancias de las apuestas son sujetas a impuestos y deben ser reportadas. Pero si sufriste pérdidas en alguna visita a un casino, podrías recuperar algunas de sus pérdidas al declarar tus impuestos.

Puedes deducir hasta la cantidad de ingresos por apuestas que reportaste. Puedes reclamar tus pérdidas como una «deducción miscelánea». No olvides que debes tener documentos que prueben esas pérdidas.

39. Alquiler de cajas de seguridad

Si has alquilado una caja de seguridad, caja fuerte o safe deposit box en un banco, podrás deducir el dinero que pagaste.

Puedes deducir estos gastos si has almacenar documentos como relacionados con inversiones relacionadas, impuestos, acciones y bonos. No puedes deducir estos honorarios para almacenar objetos de valor como joyas.

40. Pensión alimenticia

Si pagaste la pensión alimenticia (en inglés, alimony) en 2024 como parte de un decreto de divorcio o de manutención por separado, puedes deducir la cantidad que pagaste.

Tus pagos califican como pensión alimenticia sí:

- Tú y tu cónyuge / ex-cónyuge no presentan una solicitud de taxes conjunta

- Los pagos se hicieron con efectivo, cheque o giro postal

- Estás legalmente separado y no vives en el mismo hogar que su ex cónyuge

- La manutención de menores no es parte de tu pago

- Los pagos fueron a tu cónyuge o ex cónyuge

41. Cuotas de registro de carros

Entre las deducciones en los impuestos, puedes reclamar los gastos de registración de tu auto y ahorra dinero. Puedes deducir el costo total o parte del costo si usas tu vehículo con fines de trabajo o para tu negocio. Para esto, deberás elegir una deducción detallada.

42. Pérdida por desastres o robos

Es terrible experimentar una pérdida relacionada por un desastre natural o por roba. Si has sufrido una pérdida de casa, artículos domésticos o vehículos, esta es una de las deducciones en los impuestos que podrás tomar.

Si tu seguro no cubre algún artículo, al menos este será deducible.

43. Gastos de viaje de servicio militar

Si has viajado más de 100 millas desde tu casa con fines de servicio militar, puede deducir estos gastos de viaje al hacer los taxes. Los gastos que califican para ser deducibles incluyen: transporte, comidas y alojamiento, con algunas excepciones.

44. Contribuciones a la Cuenta de ahorros de salud (HSA)

Las cuentas de ahorros de salud (conocidas en inglés como Health Savings Account o HSA) son cuentas exentas de impuestos que usas para pagar o reembolsar ciertos gastos médicos. Puede reclamar una deducción de impuestos sobre las contribuciones que has hecho en esta cuenta.

45. Exenciones Personales y Dependientes

Para exenciones personales y dependientes, puedes deducir hasta $4,050 para el año tributario 2025. Sin embargo, existen límites de ingresos para esta deducción.

46. Cuenta de Gastos Flexible de Atención a Dependientes (FSA)

Una cuenta de gastos flexible para el cuidado de dependientes te permite reservar dinero antes de impuestos para gastos relacionados con el cuidado de un hijo, cónyuge, padre o madre discapacitado u otro dependiente con discapacidad física o mental.

Se te permite contribuir hasta $5,000 libres de impuestos para una FSA cada año. Esto no es lo mismo que el crédito de taxes por los niños o Child Tax Credit.

47. Gastos de inscripción en la universidad

No importa si reclamas una deducción estándar o detallada, puedes deducir hasta $4,000 en la matrícula de educación superior calificada y las cuotas que pagaste para tu educación, la de tu cónyuge o un dependiente.

Si estás casado, pero presentas la declaración por separado, no calificas para esta deducción.

48. Cuotas sindicales

Puedes reducir la cantidad de ingresos sujeto a impuestos en las cuotas sindicales, los honorarios de iniciación y otros gastos relacionados. Las deducciones, que se consideran gastos de empleados no reembolsados, deben ser mayores al 2% de tu ingreso bruto anual para ser deducibles.

49. Gastos de entrenamiento y comidas de trabajo

Al hacer una deducción detallada, algunos costos de transporte local son deducibles. También podrás deducir ciertos gastos de entrenamiento de negocios o regalos. Por ejemplo, las comidas con posibles clientes y regalos de navidad califican para como deducciones en los impuestos.

Asegúrate de guardar los recibos de tus gastos si toma estas deducciones.

50. Gastos de valoración al comprar una casa

Generalmente, no puedes deducir los honorarios de tasación o valoración (appraisal) si fue con fines de comprar una casa. Sin embargo, podrás deducirlos como una deducción detallada, si la propiedad era parte de una donación caritativa.

Deducciones que ahorran dinero en los taxes: Opiniones

¿Cuáles son las deducciones en los impuestos que más te ahorrar dinero? ¿Tienes dudas sobre para cuál deducción calificas? Déjanos tu comentario en la parte de abajo.